大厂烧钱、高德参战,二季度本地生活战场到底谁在获益?

在2025年的第二季度,即时零售市场迎来了前所未有的激烈竞争局面。美团、京东和阿里巴巴这三大巨头纷纷加大了投入力度,通过现金补贴和流量支持等策略,试图在本地生活市场中占据更多的份额。9月份,高德也高调加入战局,在地图工具中引入更多本地商家信息和UGC用户测评,打造“扫街榜”,再次将这场“三雄争霸”的大战推向新的高度。

激烈的平台竞争不仅打破了原有的本地生活行业格局,更在用户、商家和骑手等各个方面产生了深远的影响。特别是在外卖业务上,这种商战的氛围尤为明显,高频次和高毛利的茶饮咖啡品类成为了各大外卖品牌争夺的焦点。随着咖啡茶饮订单的激增,商家在运营、人员配置和客单价等方面也感受到了巨大的压力。

为了深入分析这场即时零售市场的战况,我们将结合互联网大厂以及部分连锁茶饮门店的财务报告数据,探讨这场市场竞争的实际情况。在当前这种被迫内卷的市场环境下,平台、商家获利几何?

一、从茶饮咖啡品牌的业绩中,窥见平台之间激烈竞争

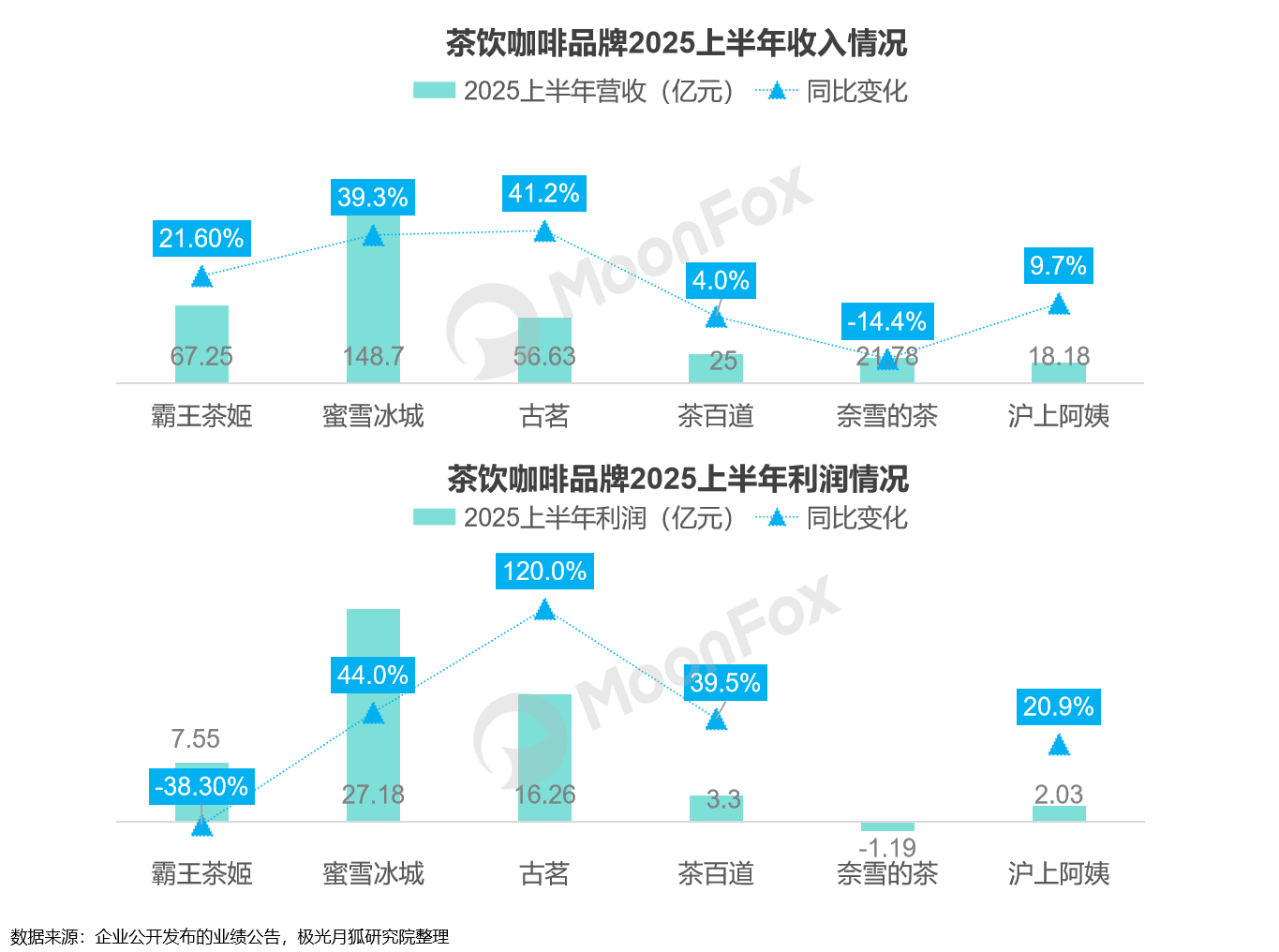

每年的4月至6月正值夏季,是饮料和冰品销售的传统旺季。而今年,各大品牌发布的财务报告显示,外卖市场的激烈竞争和销售旺季的叠加效应,对于部分品牌盈利的拉升作用尤为显著。

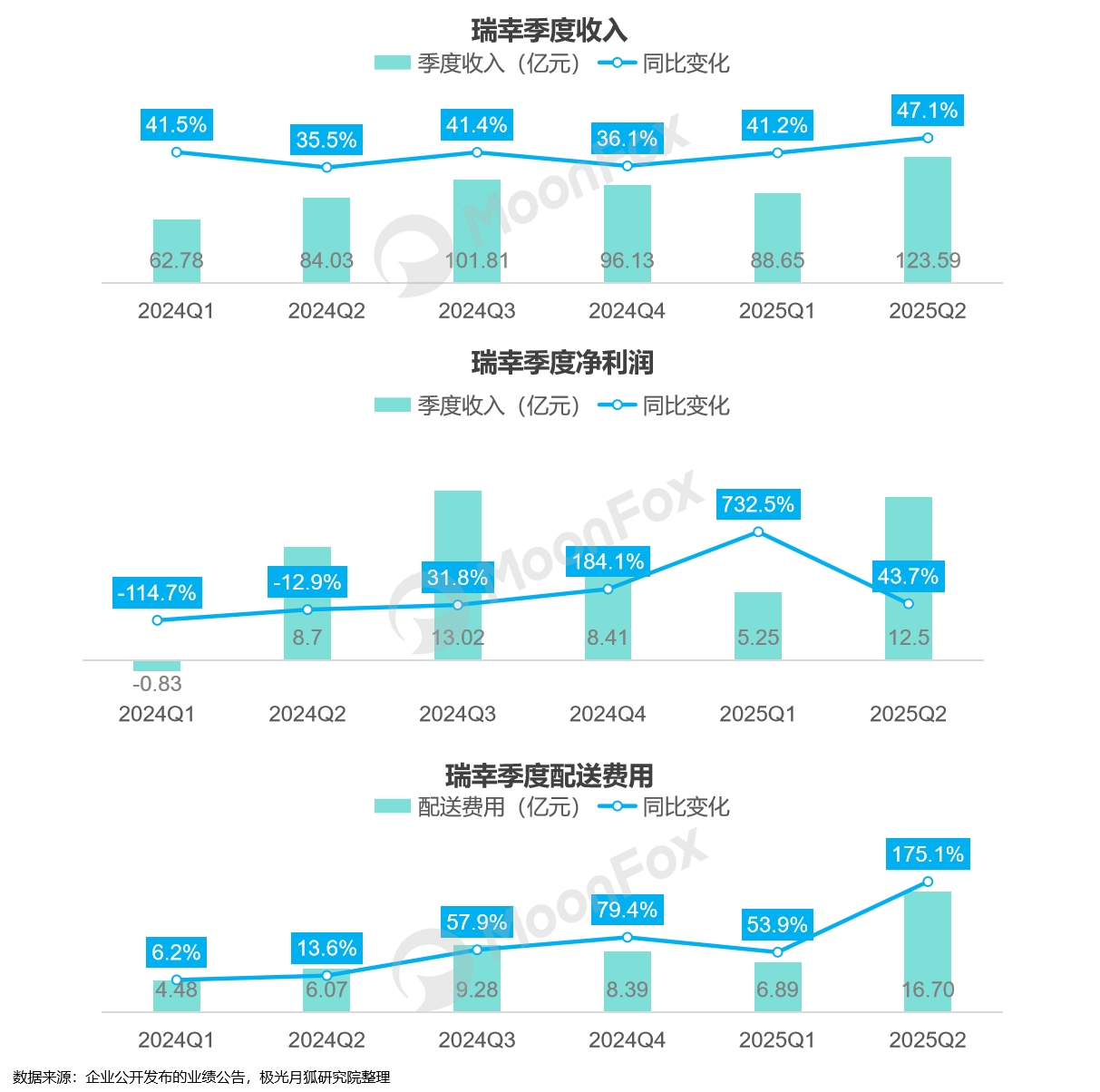

瑞幸咖啡7月发布的业绩公告显示,2025年第二季度总收入达 123.6 亿(同比增长 47.1%),净利润也大幅提升至12.5亿(同比增长43.7%)。因外卖订单量的增加,2025年二季度的瑞幸咖啡配送费用猛增至16.7亿元(同比增长175.1%);销售及营销开支上涨至4.3亿元(同比增长37%),广告推广、向第三方平台支付的外卖佣金及直播佣金明显增多。

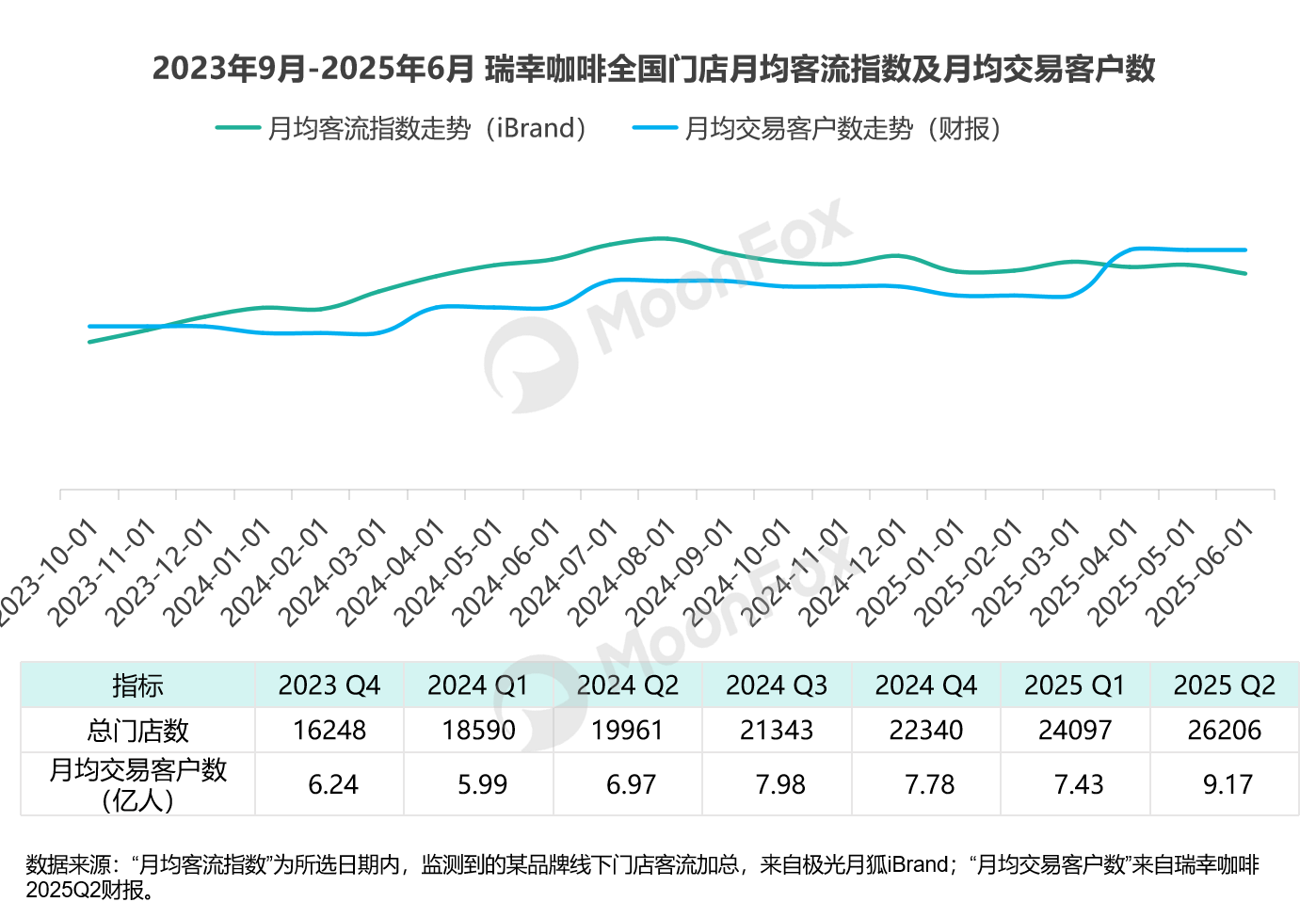

结合极光月狐iBrand数据可以看出,瑞幸咖啡2023-2024线下客流指数与月均交易客户数走势基本一致。但在2025上半年,线下客流基本稳定的情况下,二季度月均交易客户数较一季度环比提升23%。对于瑞幸咖啡这样的高毛利、高度标准化、高度规模化的餐饮品牌来说,在外卖大战中无疑是获利方。

但也并非所有的茶饮咖啡连锁品牌都在这次平台混战中获益。

以霸王茶姬为例,2025上半年营收正增长,但利润呈负增长,其中二季度利润下滑最为明显,品牌扩张带动多项成本支出大幅上涨。外卖混战对霸王茶姬的盈利增效并不明显。

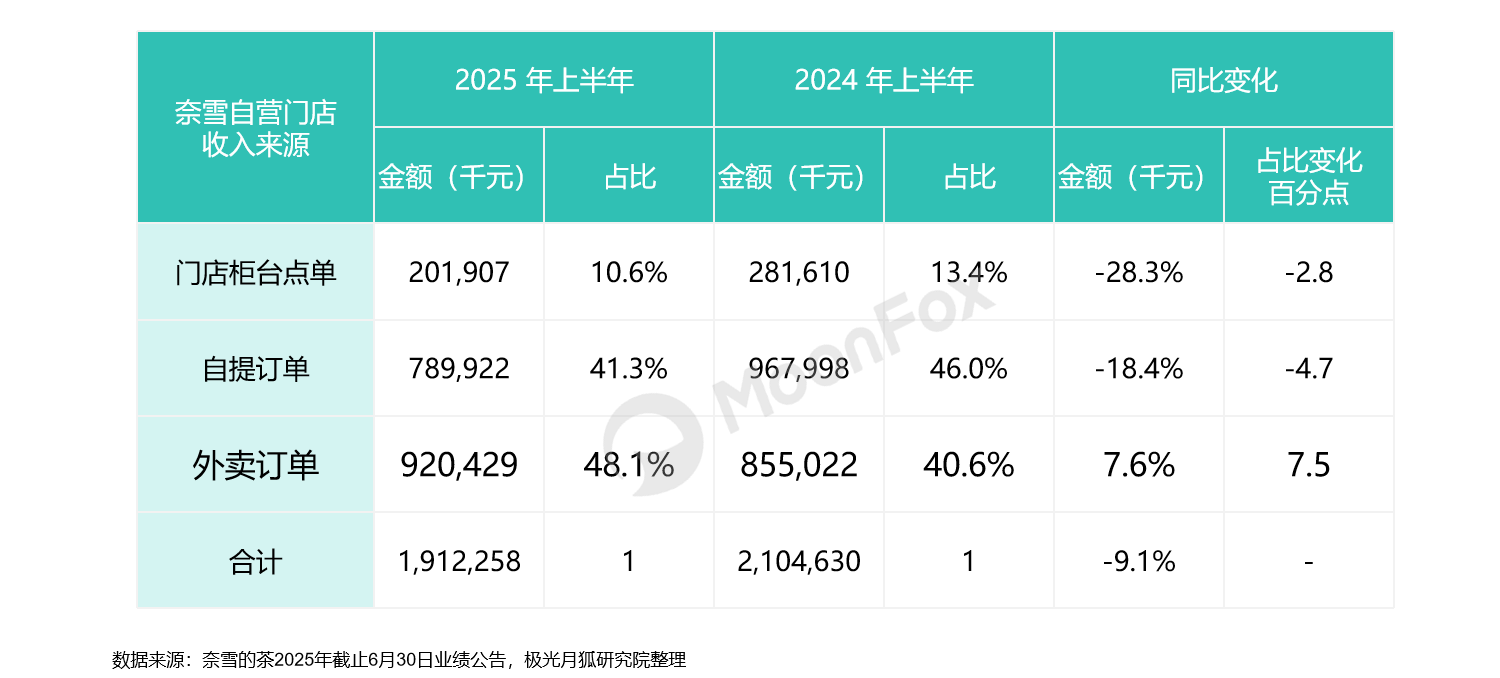

再看奈雪的茶上半年业绩表现,营收和利润双双下滑。奈雪的茶自营门店收入在总收入中占比88%,2025上半年外卖收入提升7.6%的同时,柜台点单及自提订单出现明显下滑。对奈雪来说,外卖的增强反而抑制了品牌的到店客群消费。

二、大厂烧钱争夺即时零售,短期内尚未拉动收入高增长

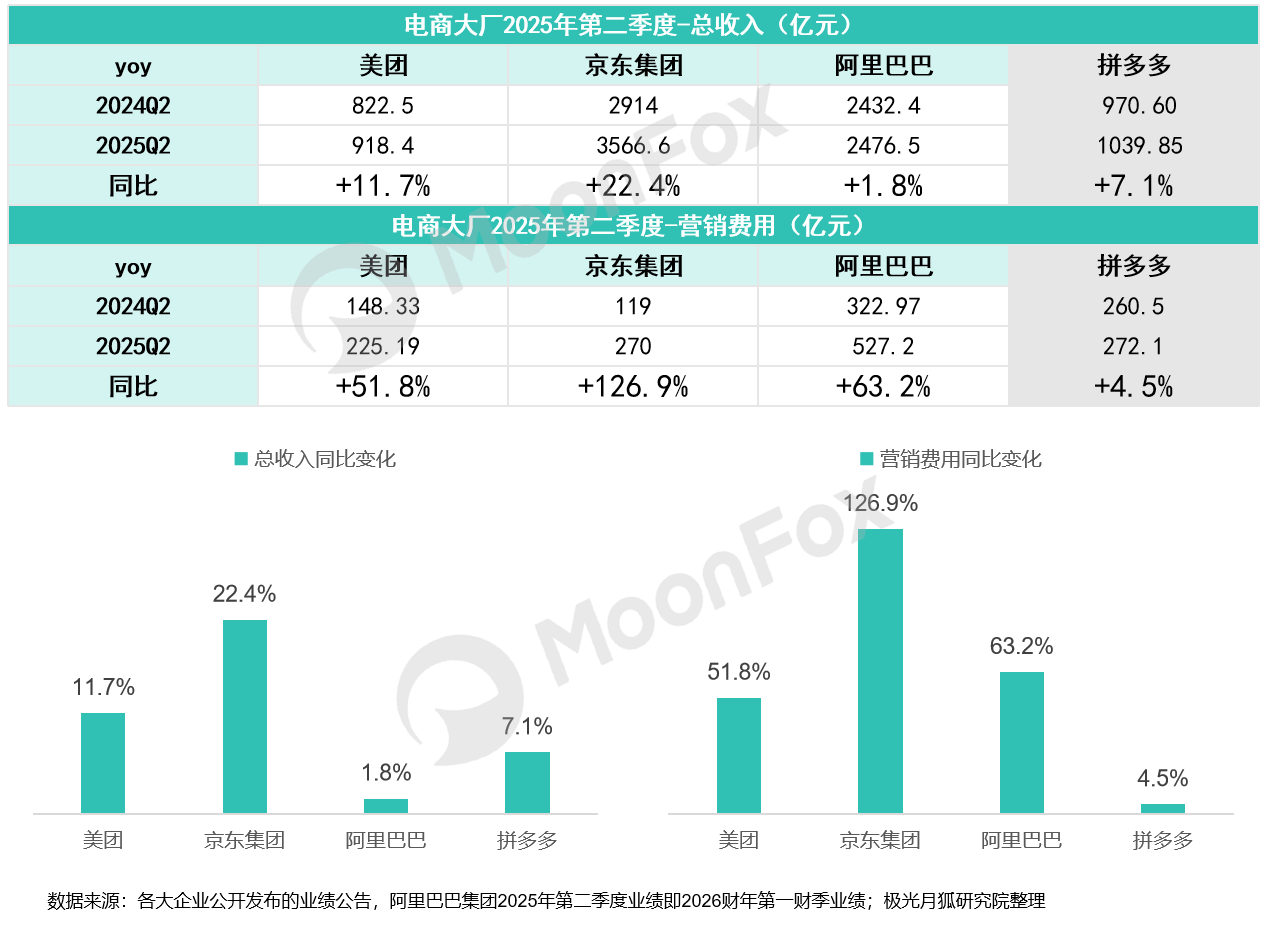

从收入上来看,2025年第二季度各大电商平台收入较2024年同期保持正增长,且美团、京东集团增速较高。

从成本上来看,2025年第二季度各大电商平台营销费用同比增幅较大,参与即时零售大战的三家厂商,营销费用同比增长均超过50%,京东集团增幅甚至达到了126.9%。

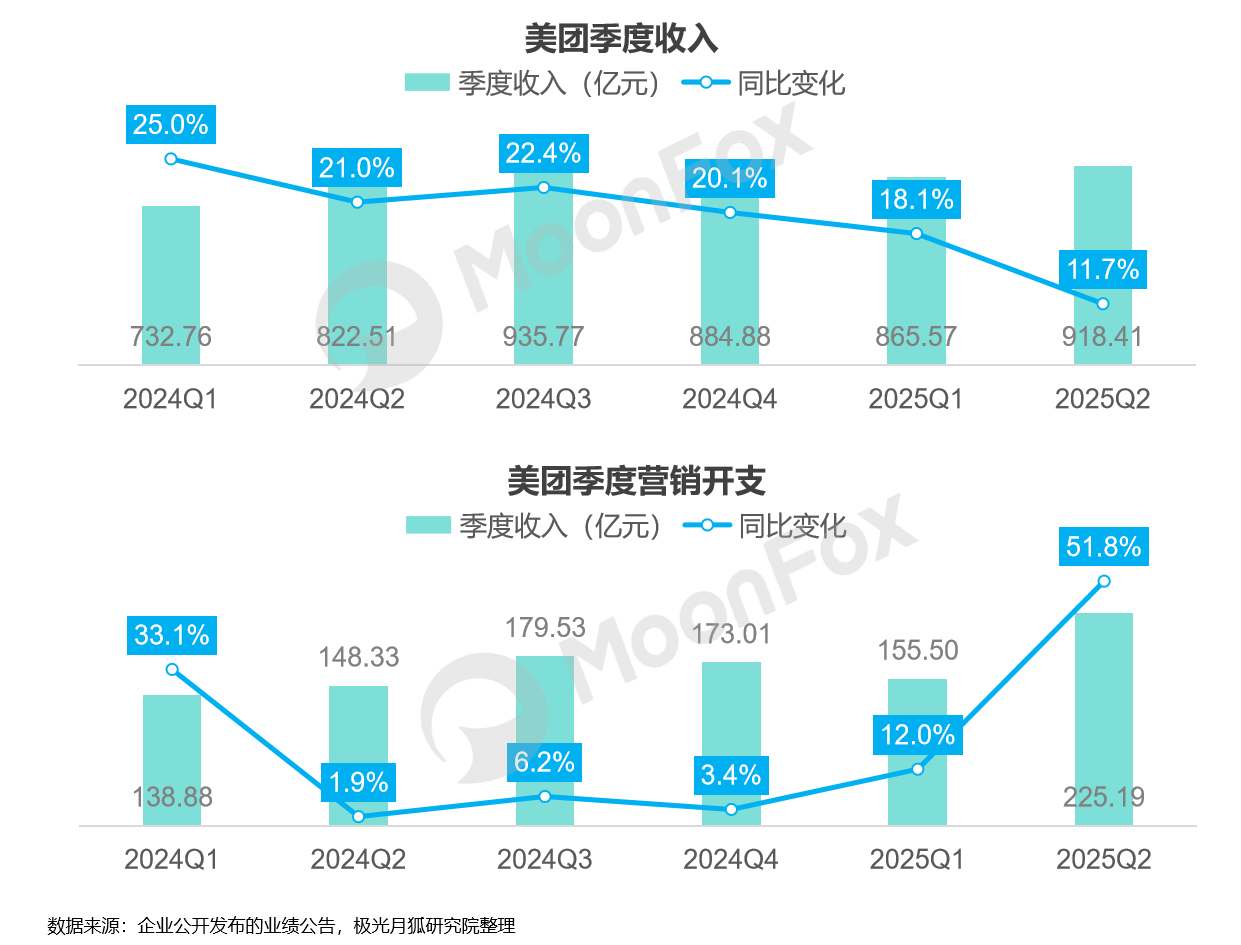

其中,以本地业务作为收入大头的平台,美团营销开支大幅增长的同时,收入的增幅逐季放缓。可见在即时零售的平台大战中,美团面临着巨大的增长压力。

于阿里巴巴和京东而言,外卖为主力的闪购(或秒送)作为新增的流量入口并入原有电商体系下,对于平台用户黏性和消费频次的增强,起到了杠杆作用。

阿里巴巴在业绩公告中提到,“我们在即时零售的大幅投入,旨在建立即时零售的消费者心智和扩大业务规模,在8月前三周带动淘宝app的月度活跃消费者同比增长25%”。

京东也在业绩公告中明确指出营销开支的增加主要是用于新业务的推广活动,即外卖、七鲜小厨等业务推广。京东集团首席执行官许冉女士表示,“二季度,京东平台的用户流量、季度活跃用户数以及用户购买频次等均取得显著增长”,外卖业务与京东零售等其他业务形成有效协同。

相较之下,并未加入战局的电商平台,拼多多的表现较为稳定,收入增幅和营销开支的增幅均在10%以下,且收入增长较营销成本的增长更快一些。

三、美团利润承压,京东阿里的战略性投资带来现金流下滑

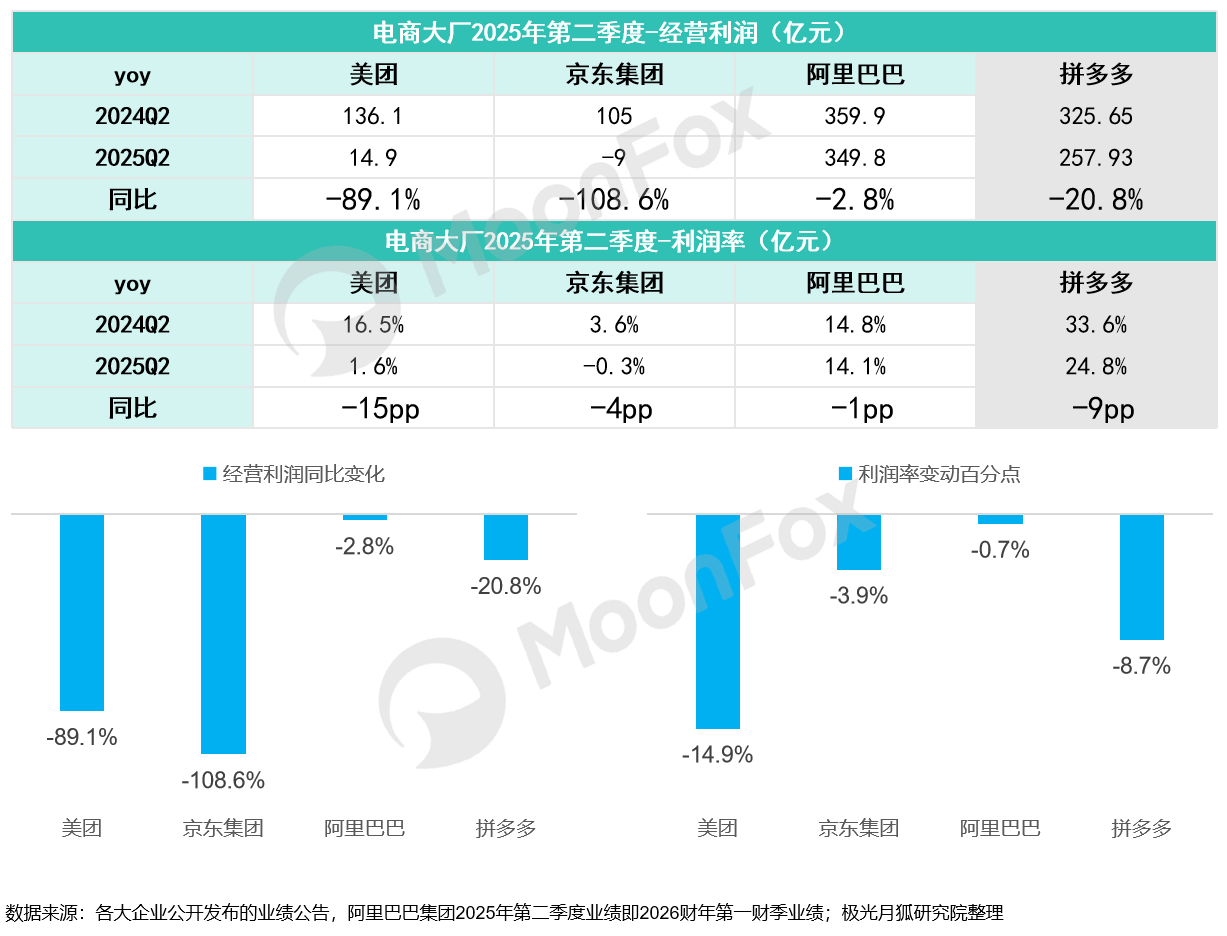

从二季度各家财报来看,经营利润和利润率均出现不同程度的下滑。

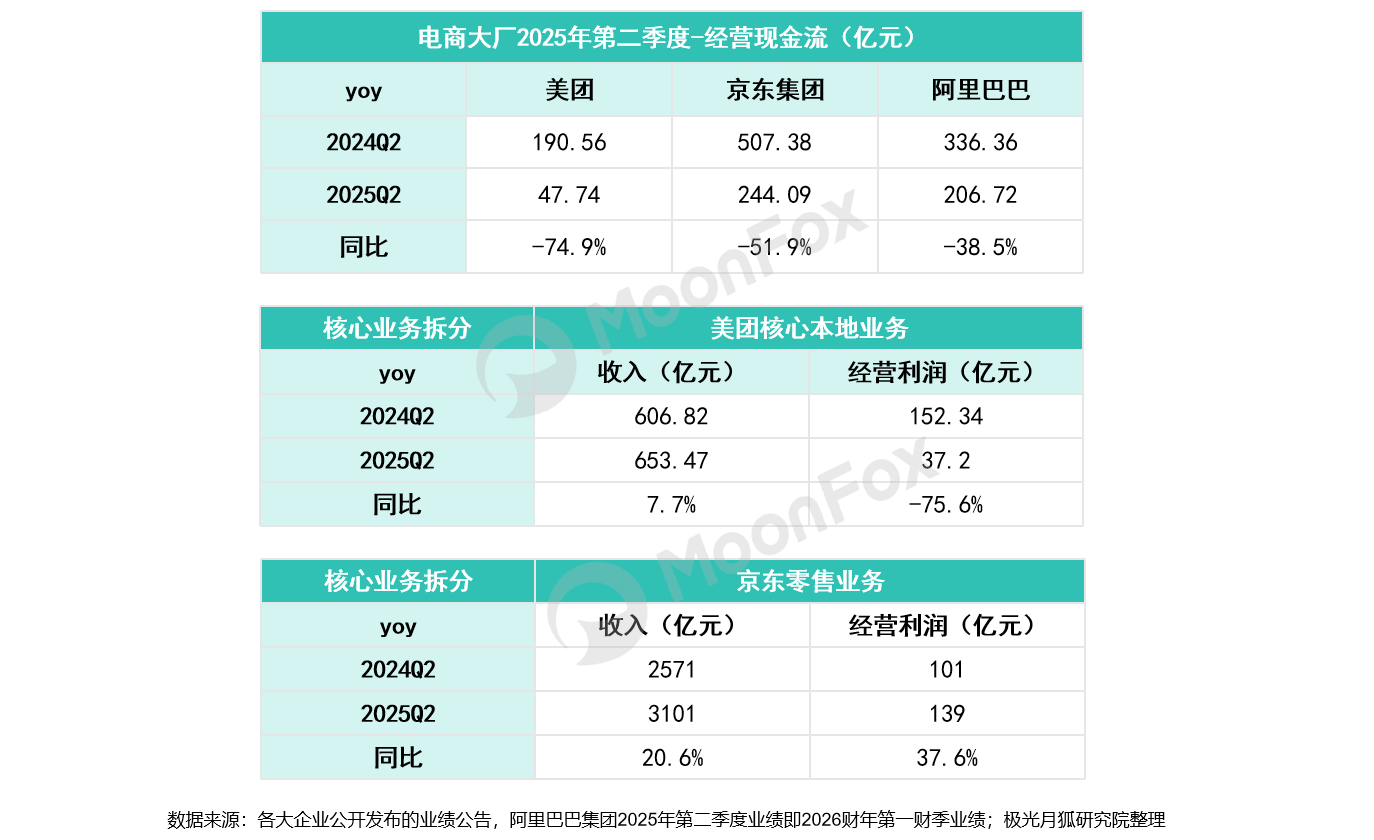

其中美团下滑最为严重,经营利润同比下滑89.1%且利润率下降15个百分点,该下滑主要源于核心本地业务。与此同时,美团二季度的经营现金流为47.74亿元,同比下降74.9%。即时零售的大额补贴、闪电仓建设投入的物业成本、骑手社保带来的刚性投入、非餐饮品类增加带来的供应链成本……新业务的快速发展也在扩大企业的资金占用。

京东集团二季度的经营利润大幅下滑109%,利润率下滑4个百分点。该亏损变化主要源自京东发展新业务进行的战略性投资大幅增加,经营现金流也受到负面影响,2025年二季度同比下滑51.9%。新业务(包括京东外卖、京东产发、京喜及海外业务)在二季度收入13.85亿,同比增长翻倍。而原有的京东零售(涵盖自营秒送在内的零售业务)则保持利润率的稳定上涨,京东零售二季度经营利润为139亿,同比增长37.6%。

阿里巴巴经营利润的下降幅度最小,仅下滑2.8%,利润率同比减少1个百分点。

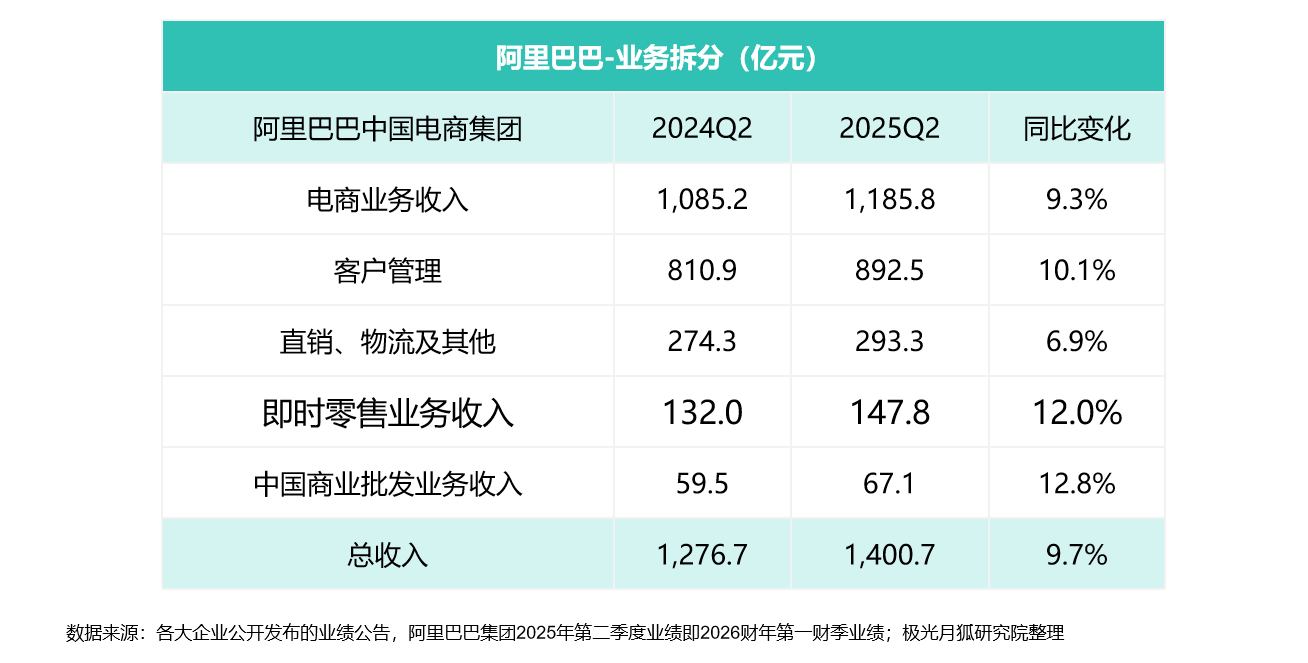

阿里巴巴的“即时零售业务”的收入达到132亿元,同比增长12%,涵盖淘宝闪购、饿了么、飞猪旅行等多个品牌业务。阿里目前对即时零售的建设主要体现在生态体系的变化上,销售及营销成本主要用于淘宝APP首页、支付宝饿了么等入口上的流量倾斜,配送网络的扩容也占据一定资金投入,但相较于美团闪电仓和京东招募商家、骑手等所投入的刚性成本,其耗费在整体成本项中比重更低。相应地,阿里巴巴2025年二季度的经营现金流为206.72亿元(同比下滑38.5%),较其他企业变化更小。

9月上旬,原本默默无闻的高德突然高调入局,阿里本地生活服务生态下的地图搜索工具与商家口碑工具能力打通,在高频使用的地图应用中增加新的商业化布局,并官宣投入亿元补贴。阿里对本地生活的布局并不止步于外卖和即时零售,线下市场仍潜藏机遇,而各大厂商“烧钱”争夺客流与商家的行为还将在三四季度持续进行。

四、总结

整体看,本地生活仍是“兵家必争之地”,外卖市场内卷显著、即时零售快速崛起,各方盈利与发展面临挑战。

2025年二季度即时零售市场竞争激烈,茶饮咖啡品类作为必争之地,高度标准化、规模化、高频需求的品牌受益明显(如瑞幸、蜜雪冰城等),中小规模的品牌或注重门店体验的品牌则同时面临外卖激增、门店运营、平台营销及佣金的多重挤压,盈利难度增加。由此可见,平台非理性的混战模式,为原本稳定的餐饮品类增加了新的不稳定因素。

美团、京东、阿里 “烧钱” 投入,但短期难拉收入高增长,且多面临利润下滑、现金流承压问题,仅阿里下滑幅度较小,未参战的拼多多表现稳定。

往期推荐:

极光月狐数据(MoonFox Data)是中国领先的全场景数据洞察与分析服务专家。凭借全面稳定、安全合规的移动大数据根基以及专业精准的数据分析技术、人工智能算法,极光月狐数据先后推出移动应用数据(iApp-旗舰版、小程序版、厂商版、海外版)、品牌洞察数据(iBrand)、营销洞察数据(iMarketing)、金融另类数据等产品,以及提供极光月狐研究院的专业研究咨询服务,旨在用数据帮助企业洞察市场增量,赋能商业精准决策。

2025 游戏市场双线格局:APP以“大”稳局,小程序以“小”破局

2025 年移动应用与小程序 TOP100:从 “大而全” 到 “小而美” 的生态进化

2025 AI应用激战正酣: 豆包2亿月活守擂,腾讯阿里猛攻,垂直赛道异军突起